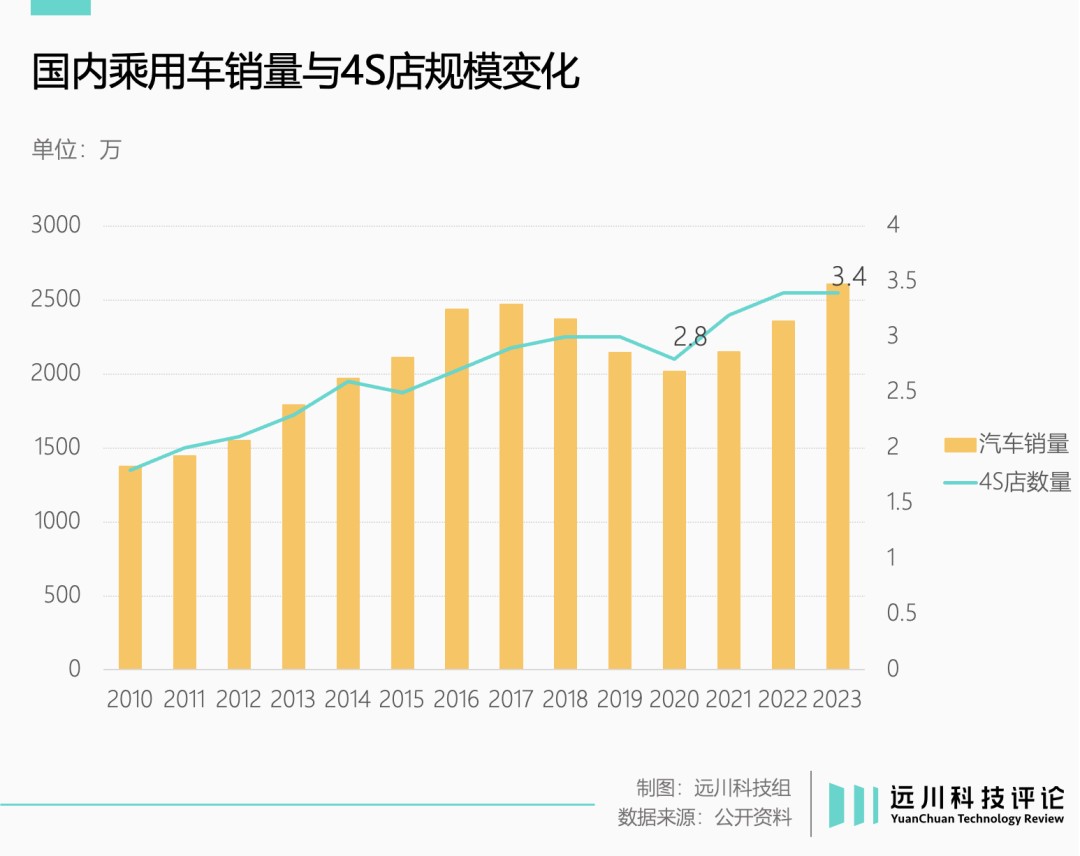

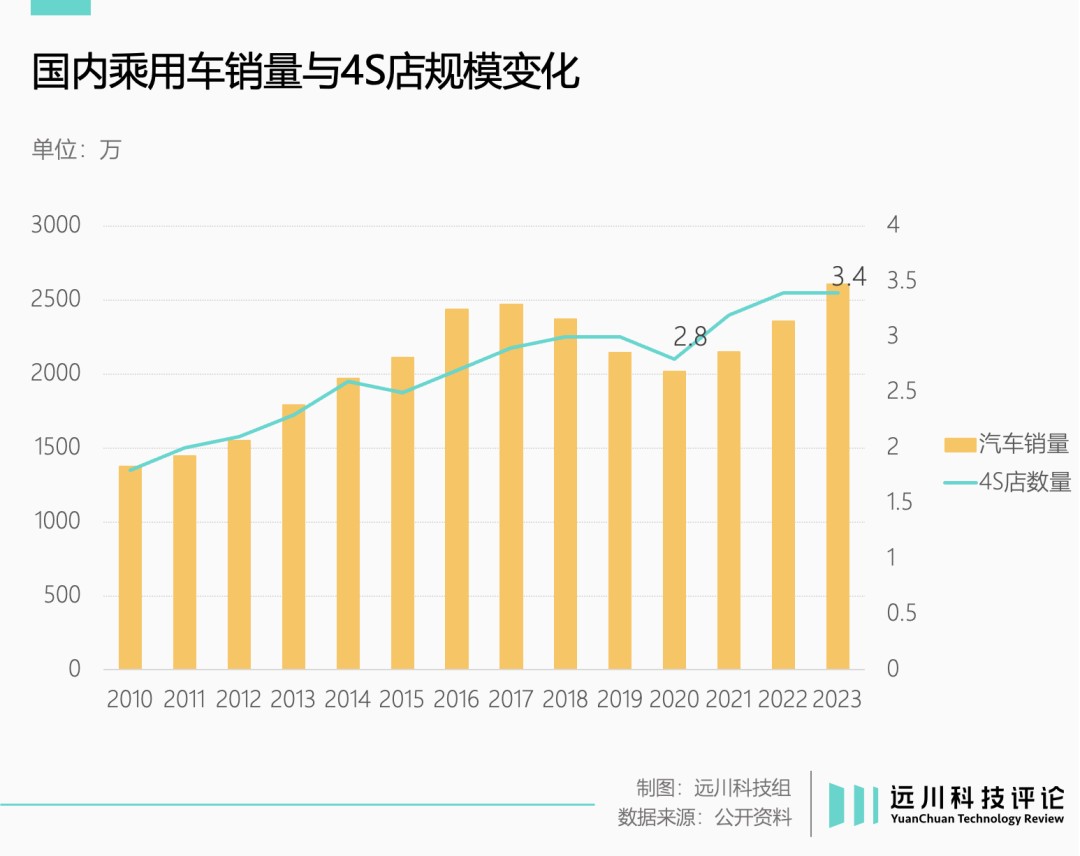

2023年,中国乘用车销量再创历史新高,达到2606万辆,但汽车经销商的生存空间却愈发逼仄。

按照中国汽车流通协会的统计,2020至2023年,国内有8000多家4S店退网,年均退网量超2600家。今年上半年,退网的4S店逼近2000家。

卖车不赚钱成为许多经销商难以摆脱的命运。今年上半年,业绩亏损的经销商比例高达50.8%[8]。1-8月,新车市场整体零售累计损失1380亿元,罪魁祸首直指价格战[9]。

前有浙江台州汽车经销龙头携款跑路,后有国内最大的汽车经销商广汇摘牌退市。一边是新能源汽车销量势如破竹,一边是传统燃油车增长乏力。经销商像一个束手无策的旁观者。

在地理意义上的冬天来临前,他们率先感受到了凛冽。

卖一辆亏一辆

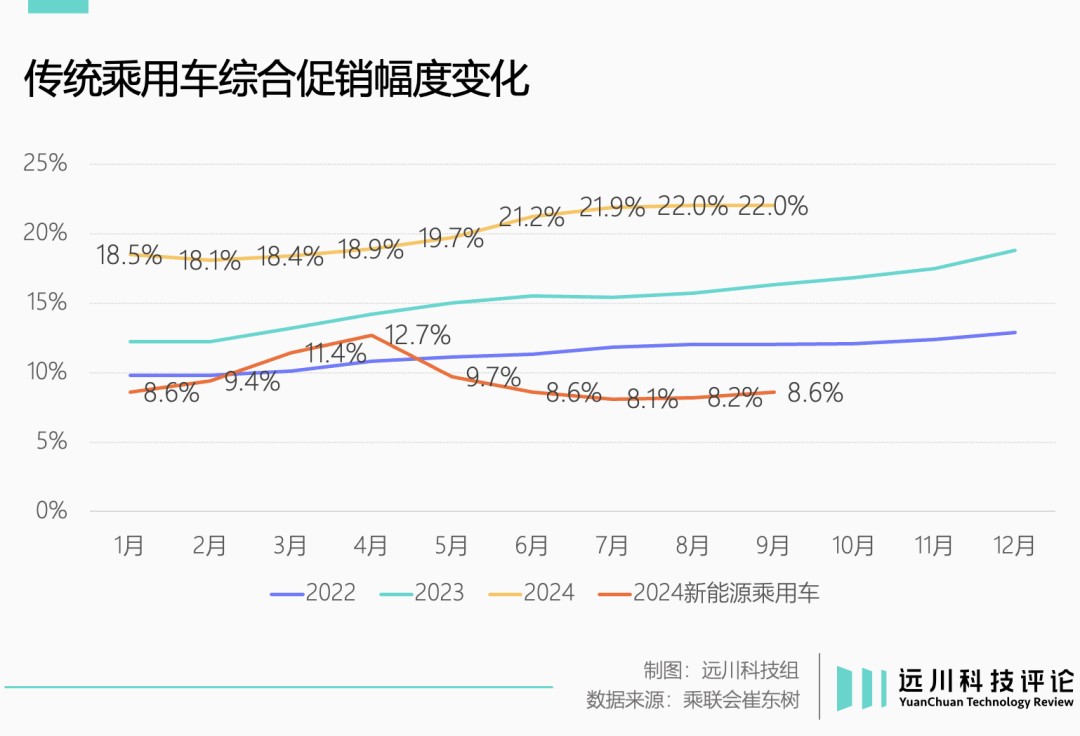

2023年初,特斯拉在中国大幅降价,其他汽车品牌陆续跟进,规模之大几乎覆盖整个汽车市场,战线之长至今持续22个月。

身处战事前线的经销商率先听到炮声,几个月后,汽车经销商第一股庞大集团退市。

和大多数消费品类似,汽车经销商承担了关键的流通与零售功能。整车厂将整车、配件销售给独立的经销商后即可确认收入,终端销售与售后服务也交由后者。这种模式的好处是大幅提高了整车厂的现金流,也让他们可以开足马力生产,用规模降低成本。

2011年庞大集团上市,以517.44亿元的市值成为全球最大的汽车经销商,对应的背景是中国的乘用车销量在21世纪的第一个十年,从200万辆提高到1800万辆,十年翻了近十倍。

2006年,一台起售价20万的丰田凯美瑞要加价4万才能优先提车。虽然类似的情况至今仍出现在一些车型上,但新车业务的差价一直不是经销商主要的收入来源。

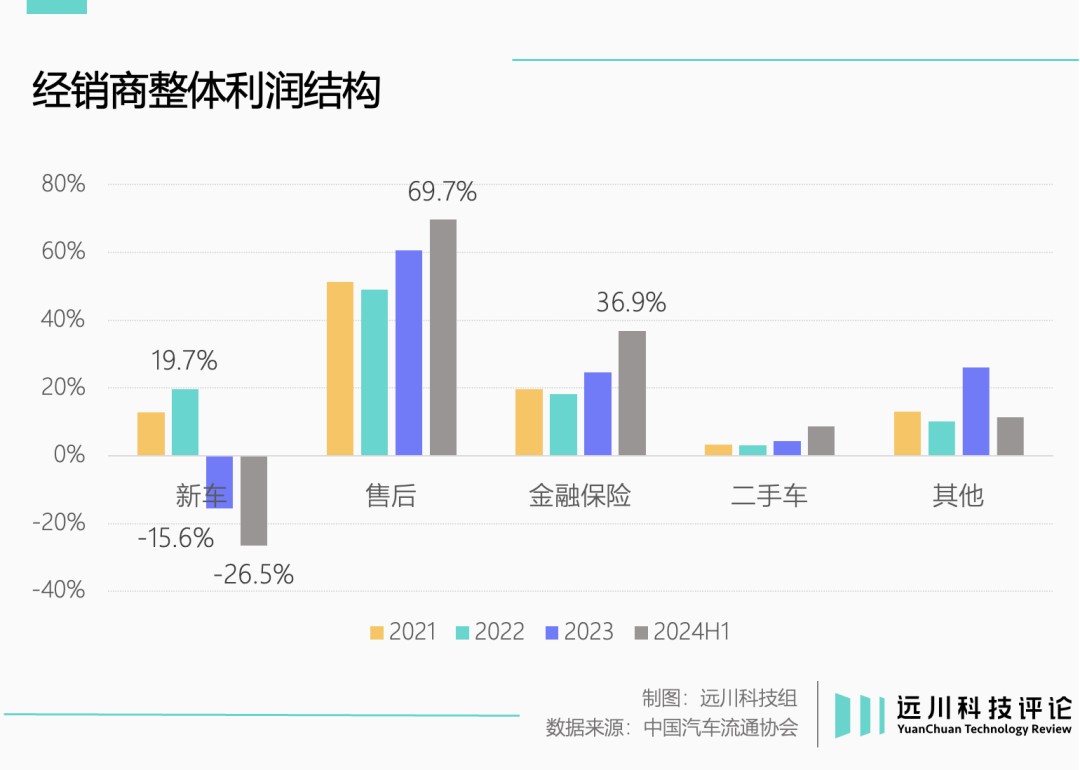

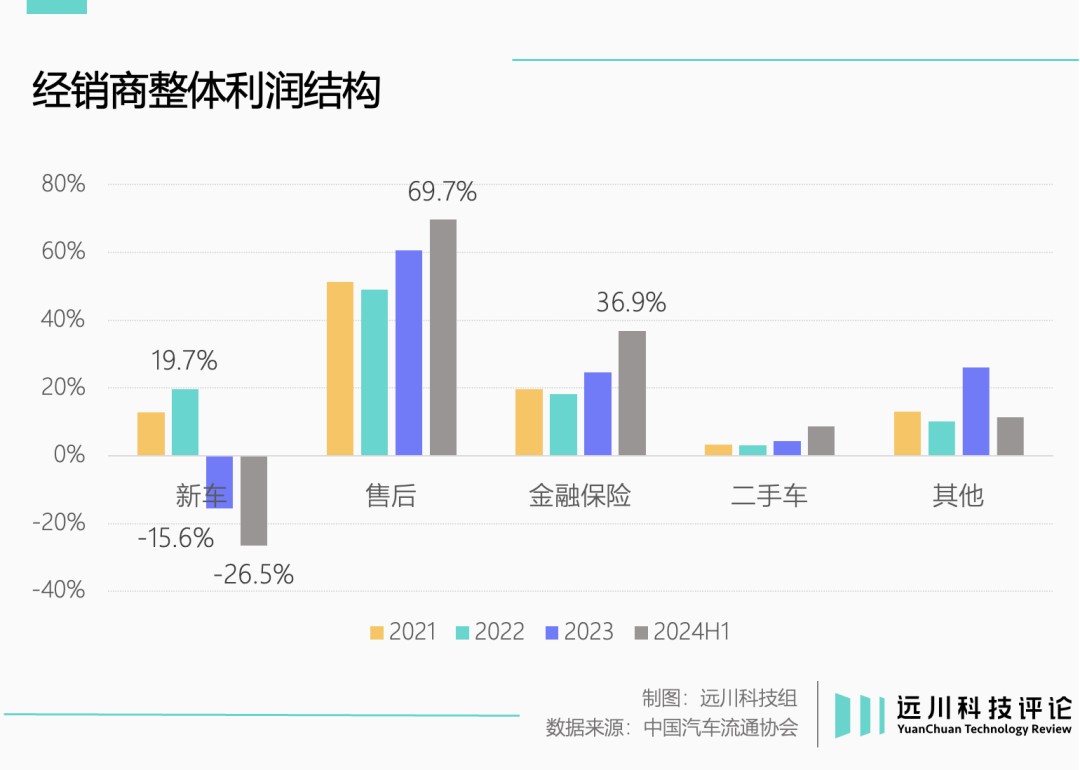

除了新车销售,经销商的收入还包括售后维修、金融保险和二手车业务,以及完成销售任务后车企支付返点,这也是全球默认的规则。

今年,福特、日产等品牌在美国市场重启阶梯式返利政策——说白了就是返点。

以2022年为例,国内经销商整体利润总和中,新车销售占比19.7%,略高于金融保险,低于售后的49%。2023年后,新车业务的贡献转为负值,足见价格战烈度。

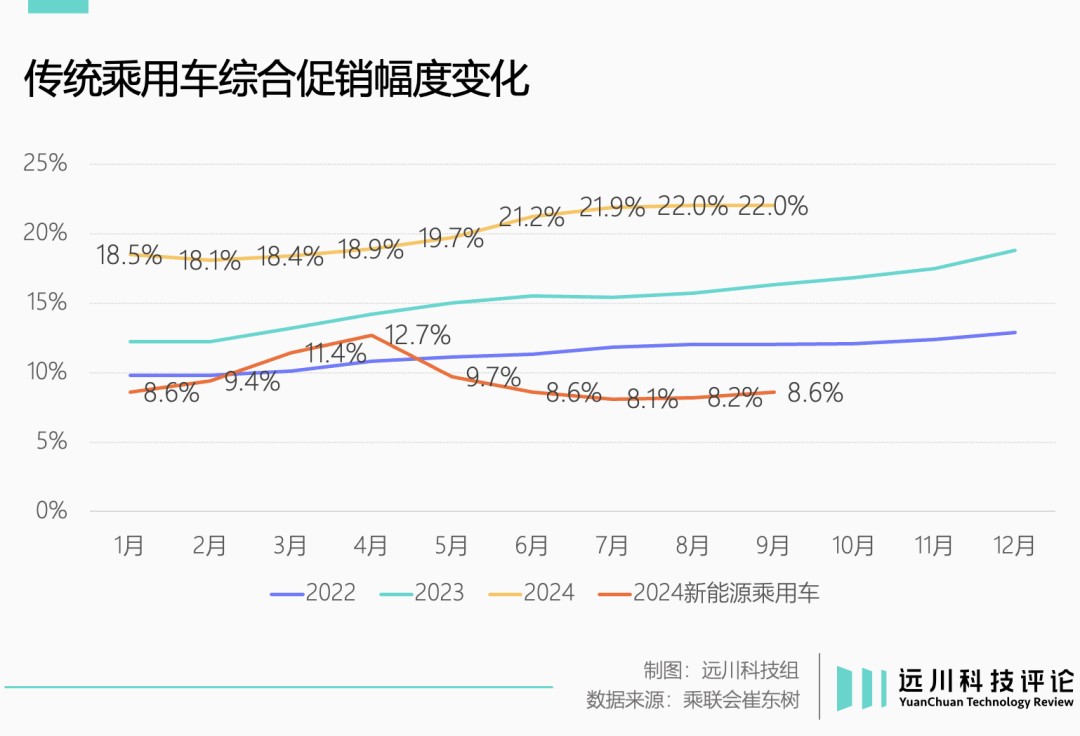

在价格战的强烈攻势下,今年8月新车市场整体折扣率达17.4%,其中新能源汽车为8.2%,燃油车22%,整体打折幅度和体量远超前者。

截至8月,经销商进销价倒挂数字最高达-22.8%[2]。也就是说,一台进价20万元的燃油车,成交价可能仅略高于15万,导致卖得越多亏得越多。

按照汽车流通协会的口径,今年上半年仅有35.4%的经销商实现盈利。国内排名第一的中升集团上半年净利润15.8亿元,同比暴跌47.5%。

汽车流通协会副秘书长郎学红曾提出一个观点[3],经销商价格倒挂核心原因是MSRP(厂家建议零售价)背离产品价值。

MSRP的初衷是防止经销商相互压价,破坏车辆的价格体系。但新能源车普遍采用同价位更高配置的设计,导致燃油车价格体系遭到外部势力的“结构性破坏”,继而让MSRP里潜藏的品牌溢价不再被消费者认可。

宝马在7月高调宣布退出价格战,换来了销量下滑、工厂工人放假。

另一方面,经销商作为流通环节的核心主体,其实需要一定的“定价权”。但经销商市场远比整车厂分散,导致经销商无法参与和决定车辆定价,即没有定价权,只有“调价权”。相比之下,二手车的定价权始终掌握在经销商手中,利润空间也就更大。

按照中升集团半年报计算,中升每台新车的毛损达8.5万元,每台二手车毛利约6000元。

因此相对成熟的汽车市场,几乎都经历过经销商与车企的漫长博弈,最终形成一些或成文或约定俗成的规则。但在中国,经销商的困境反而在新能源车的变革中集中式爆发。

平等对话的权利

美国汽车经销商协会(National Automobile Dealer Association)是美国最重要的游说团体之一,诞生于1917年,早于大众、保时捷等诸多汽车品牌,只比福特年轻不到15岁。

在NADA的推动下,美国各州都有针对经销商的保护措施,比如禁止整车厂无故终止或者拒绝延长经销商的代理权,大型商业连锁企业不得进入汽车销售行业等等。2022年,西弗吉尼亚州为了保护经销商整了个大活——打算禁止车企向车主推送OTA升级。

巴菲特对比亚迪情有独钟,但他也多次表示“汽车不是一个有吸引力的行业”。而伯克希尔·哈撒韦旗下的汽车公司反倒是美国最大的经销商之一,代理的都是老美人手一辆的热门车型。

伯克希尔·哈撒韦汽车公司

伯克希尔·哈撒韦汽车公司

经销商天然比整车厂更加分散,NADA这类机构存在的意义就是整合经销商,向车企争取话语权。

车企与经销商难以弥合的分歧在于库存,经销商批车的步骤一般是先从银行贷款,通过抵押车辆合格证全款垫付车款,在一定周转期内将新车销售,继而偿还贷款和利息。

当然,举债的经销商往往要面对车企配车的套路,比如畅销车搭售滞销车,或在销售任务之外增加一定配车量,俗称压库。

合理的库存有利于缩短消费者提车周期,销售旺季也不会陷入无车可卖的窘境。但如果超出负荷,一方面银行还款压力加大,遇上现金流不足,只能将库存车割肉贱卖。

所以,经销商既充当车企转嫁资金压力的缓冲带,又扮演着临时仓库的角色。2006年中国汽车行业改写连续两年利润下滑的情况,赚了足足768亿元。对应的是近四成经销商业绩亏损,上百家经销商出局。

改革要趁着高增长完成,但高增长时期恰恰没有改革的动力。2010年后,中国汽车市场增速趋于平稳,车企与经销商的矛盾日益突出。

2010年,比亚迪因向经销商压货爆发退网门,退网经销商超过300家。在奇高的销量目标和触手可达的返点面前,部分经销商没有迟疑疯狂进货,最终资金链断裂,少数经销商干脆转投其他品牌。

2014年,几家大型宝马经销商联合上书时任中国区总裁的安格,要求宝马与经销商协商制定销量目标,同时提出数十亿的返点补偿。宝马也没含糊,一边下调销售任务,一边给国内经销商派发了51亿元补贴。

结果2015年安格调职回德国本部,外界猜测导火索恰恰是过高的补贴。

安格(左)出席2015年上海马拉松现场颁奖仪式

安格(左)出席2015年上海马拉松现场颁奖仪式

两年后《汽车销售管理办法》出台,明确要求不得搭售、压库。平等对话的机会近在眼前,但新能源车市场同一时间走向爆发前夜,为变革的过程留下了一个不合时宜的注脚。

远方的烦恼

2012年,特斯拉请来了ERP老兵Jay Vijayan担任CIO,负责开发内部管理平台Warp,直接汇报给马斯克。当时特斯拉遇到的一大问题,就是SAP等乙方的方案,都无法满足马斯克的要求。

Jay Vijayan要解决的核心问题之一,就是把汽车的OTA更新和生产部门打通,同时让门店与网站的订单数据快速反馈给总部,以适配特斯拉的直营模式。

但SAP和甲骨文并没有适应这种业务模式的方案。所以Jay Vijayan说[10]:“马斯克想从头到尾重塑汽车,包括软件。”

特斯拉的确改变了汽车的方方面面,包括销售环节。

汽车经销商对应的语境是车企只负责生产,其他环节都交由经销商。经销商面对的是完全市场化的环境,但车企有刚性的产能规划与生产计划,产销脱节导致的波动,实际上要由弱势一方的经销商承担,这也是无数矛盾的来源。

特斯拉的直营模式可以直接掌握市场的真实需求,定价权和调价权都回归到车企手中,同时指引生产环节向“按订单生产”的模式靠拢。也就是说,生产端被“市场化”了。

特斯拉之后,以蔚小理为代表的新势力把门店从郊区搬到商业中心,引导用户在门店试驾,去交付中心集中提车。

直营模式带来了两个显而易见的好处,一是车企完全掌握了定价体系,毕竟经销商都没有了,更不存在经销商破坏车辆的价格体系了。同时车企可以根据市场变化,更快的调整定价策略。

二是车企把维修、维护、配件等售后服务握在了自己手里,这是经销商核心的利润来源。

包括充电和配件销售在内的服务业务,在特斯拉的收入结构中占比接近20%,一直保持者超过20%的季度增长。按照马斯克的说法,直营模式下,消费者无需为不必要的服务付钱,比如加价提车。但必要的服务,都付给特斯拉了。

更何况电动车在维修保养方面发生质的改变,也会让售后利润大幅缩水。

蔚来的李斌提出过一个“全生命周期用户体验”的概念,隐含的意思是车企的利润不仅来自单车的销售,也来自消费者整个用车周期里产生的消费行为,比如维修、保险和换电。

那么,如果直营模式与按订单生产被越来越多的车企接受,经销商的生存空间就会被进一步压缩。

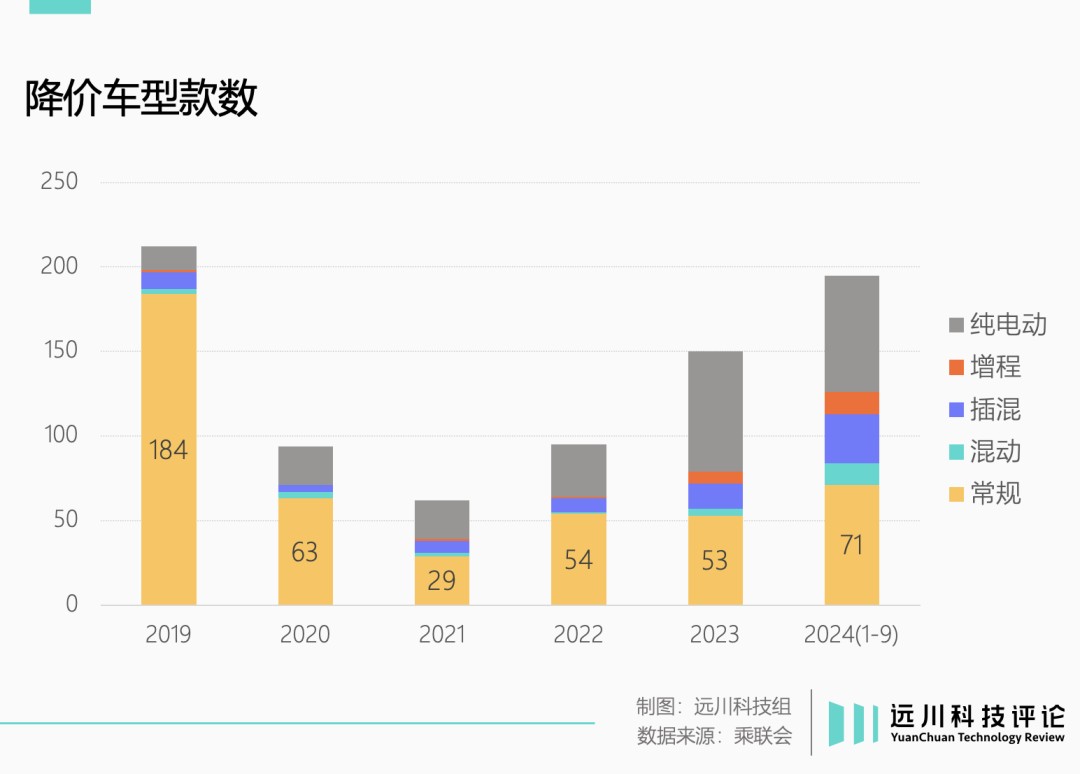

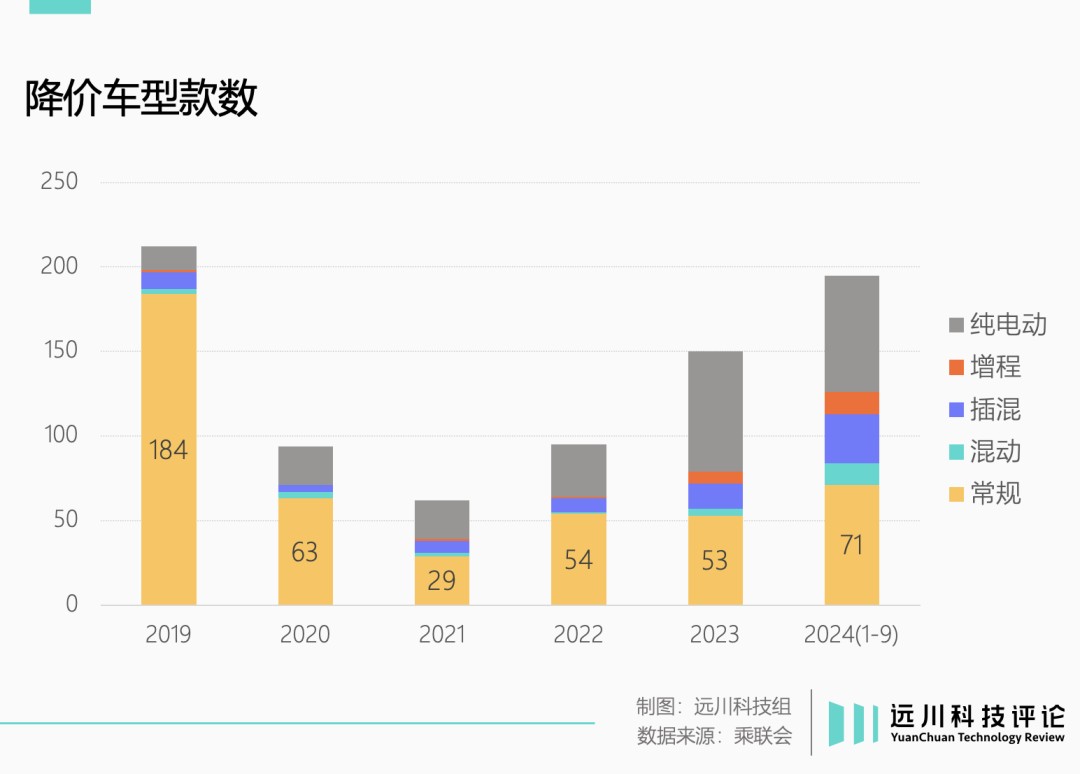

今年一度,新能源车的在新车销售中的渗透率达到53.9%。中金在1月预测,2024年全年渗透率有望增至46%。面对激烈的价格战,经销商狠下决心——今年1-9月,有195款车型降价,燃油车占71款[4]。且整体促销幅度远在新能源汽车之上。

去年年底开始,不少经销商开始引进新能源汽车品牌,包括小鹏、零跑等车企都已启用“直营+经销”的双轨模式。而大众、奔驰这些以燃油车见长的车企,也在若有似无的表达着对直营模式的艳羡。

在过去二十多年里,经销商与中国汽车产业几乎保持着相同成长节奏。经销商在前开拓市场,后方车企提供产品与技术支持。但越来越多的迹象显示,在这场本该齐头并进的马拉松赛事中,经销商正面临残酷的市场出清。

轻创AI智能客户管理系统是一款全面而高效的客户关系管理工具,专门设计用于帮助企业更好地管理他们的客户资源和业务关系。该系统结合了强大的客户关系管理功能与先进的智能化技术,旨在提升客户满意度和忠诚度,从而实现更高的业务效益。

伯克希尔·哈撒韦汽车公司

伯克希尔·哈撒韦汽车公司

安格(左)出席2015年上海马拉松现场颁奖仪式

安格(左)出席2015年上海马拉松现场颁奖仪式